Knapp 36 Millionen Immobilien in Deutschland müssen im Zuge der Grundsteuerreform neu bewertet werden. Wenn Sie Grundstücke besitzen, egal in welcher Form, ob der privat bewohnte Grundbesitz oder auch vermietete Immobilien, sowie Flächen und betriebliche Grundstücke, dann ist die Grundsteuer im Jahr 2022 ein wichtiges Thema für Sie.

In unserem ersten von zwei Teilen zur neuen Grundsteuer erfahren Sie alles über den Hintergrund der Reform, deren Umsetzung, was bei der Feststellungserklärung zu beachten ist und wer eigentlich zur Abgabe verpflichtet ist.

Inhaltsverzeichnis

1. Hintergrund der Grundsteuerreform

Das Bundesverfassungsgericht hat am 10.04.2018 entschieden, dass die bisherigen Vorschriften über die Bewertung der Grundlagen für die Bemessung der Grundsteuer, die sogenannte Einheitsbewertung, seit dem Jahr 2002 unverhältnismäßig und mit dem allgemeinen Gleichheitsgrundsatz unvereinbar ist. Grund ist, dass die Bewertung in den alten Bundesländern unter Anwendung veralteter Einheitswerte aus dem Jahr 1964 und in den neuen Ländern sogar mit Werten aus 1935 erfolgt. Mit der Realität haben diese Werte nichts mehr zu tun, daher mussten neue Regelungen getroffen werden.

Auf Grundlage dieses Urteils war der Gesetzgeber verpflichtet eine gesetzliche Änderung auf den Weg zu bringen. Da die praktische Umsetzung der Neubewertung in der Praxis eine große Herausforderung darstellt, hat das Bundesverfassungsgericht zudem entschieden, dass die bisherigen Normen bis zum 31.12.2024 weiter Anwendung finden. Ab dem 01.01.2025 ist dann die neue Grundsteuerbewertung anzuwenden.

2. Wie erfolgt die Umsetzung der Reform?

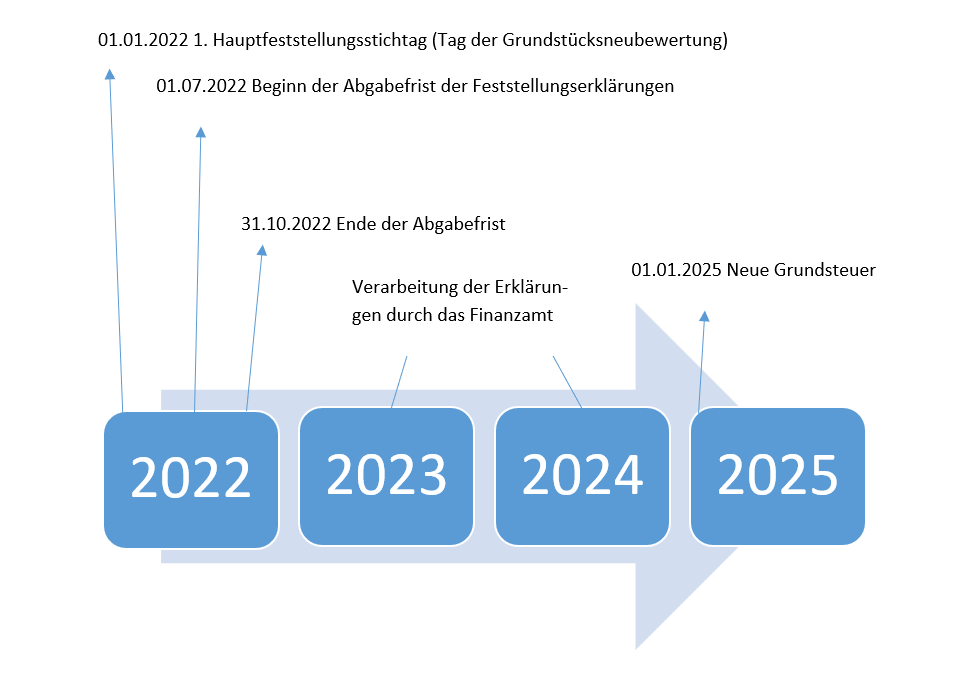

Nach der gesetzlichen Neuregelung sollen die Grundstückswerte zukünftig alle 7 Jahre zu einem sogenannten Hauptfeststellungszeitpunkt festgestellt werden. Der erste Hauptfeststellungszeitpunkt ist der 01.01.2022.

Ausgehend von einem dreistufigen Besteuerungsverfahren soll die Umsetzung im folgenden Zeitplan erfolgen:

In der Zeit zwischen der Abgabe der Feststellungserklärungen bis einschließlich 31.12.2024 müssen die zuständigen Finanzämter die Grundsteuerwerte auf den 01.01.2022 festsetzen und die Grundsteuermessbeträge ab 01.01.2025 festlegen. Die Gemeinden, in denen Ihre Immobilien liegen, sind dann verpflichtet zum 01.01.2025 die neue Grundsteuer zu berechnen.

Zum 01.01.2029 sind dann im nächsten Hauptfeststellungszeitpunkt wieder alle Grundstücke neu zu bewerten. Das bedeutet, Sie als Grundstücksbesitzer müssen zukünftig alle 7 Jahre eine Steuererklärung für die Grundsteuerbewertung abgeben.

3. Was ist bei der Steuererklärung zu beachten?

Sie als Immobilienbesitzer sind gesetzlich verpflichtet eine Feststellungserklärung abzugeben. Diese ist die Grundlage für die zukünftige Steuerberechnung.

Die dafür notwendigen Daten aufzuarbeiten, kann je nach Grundstücksart sehr aufwändig sein. Dazu kommt, dass viele Bundesländer unterschiedliche Berechnungsmethoden anwenden und dass nicht jeder Grundstückseigentümer zur Abgabe aufgefordert wird. Nach derzeitigem Stand soll voraussichtlich Ende März 2022 lediglich durch eine öffentliche Bekanntmachung auf die Abgabe der Feststellungserklärungen hingewiesen werden. Das könnte zur Folge haben, dass viele Immobilienbesitzer ihre Feststellungserklärungen verspätet abgeben.

Erfragt werden in den Feststellungserklärungen im Kern:

- die Art des Gebäudes

- das Baujahr

- die Grundstücks- und Wohnfläche

- der Bodenrichtwert

Dabei wird jedes Bundesland mehr oder weniger Angaben abfordern.

Diese Erklärungen müssen online an die Finanzverwaltung übermittelt werden. Hierfür wird eine eigene Plattform errichtet. Die Freischaltung des Zugangs kann bis zu zwei Wochen dauern. Dies sollte man im Erklärungsverfahren beachten, da bei nicht rechtzeitiger Abgabe mit Verspätungszuschlägen zu rechnen ist.

Ob dies in der Praxis in dem Zeitraum vom 01.07.2022 bis 31.10.2022 tatsächlich umsetzbar ist, wird sich zeigen. Sicherlich wird es angesichts der zahlreichen Immobilien in Deutschland zu Problemen bei der Verarbeitung kommen. Ob eine Fristverlängerung erfolgt, ist derzeit noch ungewiss.

4. Wer muss eine Feststellungserklärung abgeben?

Zur Abgabe verpflichtet sind folgende Immobilienbesitzer:

- Grundstückseigentümer

- Eigentümer eines Betriebs der Land- und Forstwirtschaft

- Grundstücke mit Erbbaupacht:

Erbbauberechtigte unter Mitwirkung des Grundstückseigentümers,

- Grundstücke auf fremden Grund und Boden:

Eigentümer des Grundes und Bodens unter Mitwirkung des Grundstückseigentümers - Eigentümer von Eigentumswohnungen

Doch welche Daten werden für die neue Grundsteuerberechnung benötigt? Wie viel muss nun wirklich gezahlt werden?

Dies und viel mehr erfahren Sie in wenigen Tagen in unserem zweiten Teil zum Thema „Die neue Grundsteuer“.

Bildquelle: Adobe Stock ID #464708828

Abonnieren Sie jetzt die GKK Steuernews und bleiben Sie informiert!

Lohnabrechnung 2026: Was Arbeitgeber jetzt wissen und beachten müssen!

Zum 01.01.2026 sind zahlreiche Änderungen im Lohnsteuer- und Sozialversicherungsrecht in Kraft getreten. Diese betreffen unmittelbar die Gestaltung von Arbeitsverhältnissen,...

Steuer-Update zum Jahreswechsel 2025/2026 – Das ändert sich!

Mit dem Jahreswechsel 2025/2026 sind mal wieder einige steuerliche Neuerungen in Kraft getreten. Viele davon sind politisch motiviert, sollen Investitionen anregen, Arbeit...

Wichtige Änderung & häufige Kostenfalle: Sozialversicherung bei Arbeitnehmergeschenken

Ein besonders wichtiger – und häufig unterschätzter – Punkt bei Geschenken an eigene Arbeitnehmer ist die Sozialversicherung. Viele Arbeitgeber gehen davon aus, dass ein...

Mehr Netto vom Brutto – 11 starke Möglichkeiten, Ihre Mitarbeiter clever zu entlasten

Die Zeiten sind nicht gerade einfach: Preise steigen, Fachkräfte sind schwer zu finden und wer gute Leute hat, möchte sie natürlich auch halten. Doch die Lösung muss nicht...

Typische Steuerfragen von Handwerksbetrieben

Wir wissen: Ihr habt genug um die Ohren mit euren Aufträgen, Kunden und Mitarbeitern. Steuerkram, Papierberge und das ewige Zusammenstellen aller Buchhaltungsunterlagen rauben...

3 typische Fehler im Handwerk – So zahlen Sie weniger Steuern und verdienen mehr

Sie arbeiten täglich auf Baustellen, in Werkstätten oder bei Kunden – oft bis an die Belastungsgrenze. Aber wenn es um Buchhaltung, Steuern und Planung geht, fehlt einfach die...