In unserem aktuellen Newsletter zum Themenbereich „Unternehmensnachfolge und Erben“ stellen wir Ihnen die erbschaftsteuerliche Wirkung des sog. „Berliner Testaments“ dar. Viele (Unternehmer-)Paare haben dieses gemeinschaftliche Ehegattentestament für sich gewählt, um den überlebenden Ehepartner abzusichern und um Transparenz zu schaffen. Wir treffen diese Form des Testaments in der Praxis sehr häufig an. Aus unserer Sicht ist dies jedoch bei Unternehmern und Immobilienbesitzern oft steuerlich nicht die optimalste Lösung.

Inhaltsverzeichnis

Was ist ein Berliner Testament?

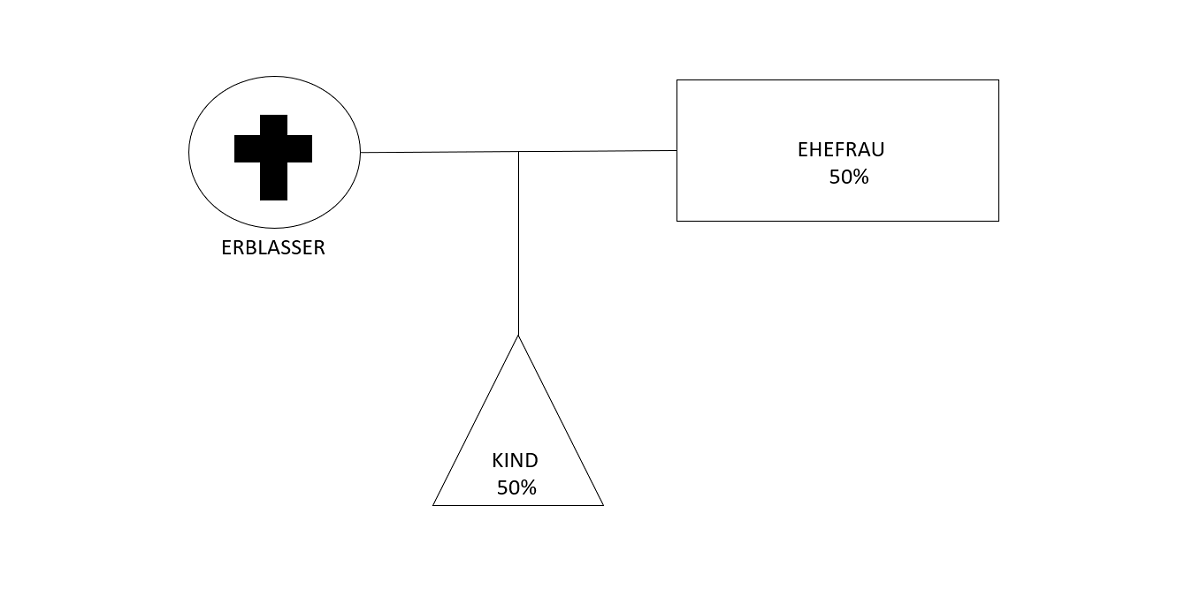

Sofern die Ehegatten kein Testament erstellen, gilt die gesetzliche Erbfolge nach dem Bürgerlichen Gesetzbuch (BGB). Diese gesetzliche Erbfolge hat grundsätzlich zur Folge, dass der überlebende Ehepartner die Hälfte des Vermögens erbt und die Kinder die andere Hälfte.

Im Gegensatz dazu hat das Berliner Testament zur Folge, dass der überlebende Ehepartner im ersten Erbfall in die alleinige Erbenstellung rückt. Das bedeutet der überlebende Ehegatte erbt 100% und die Kinder erhalten das Vermögen als Schlusserben erst, wenn der zweite Ehepartner ebenfalls verstorben ist.

Wie wirkt sich das Berliner Testament steuerlich aus oder was ist das erbschaftsteuerliche Problem des Berliner Testaments?

Um die steuerliche Wirkweise des Berliner Testaments darzustellen, gehen wir in unserem Beispiel von Familie Muster (Mutter und Vater, 1 gemeinsames Kind, im gesetzlichen Güterstand der Zugewinngemeinschaft) aus. Diese Familie hat ein vererbbares Vermögen von EUR 800.000 und ein Berliner Testament abgeschlossen. Im weiteren Verlauf wird von der Einheitslösung ausgegangen, dass das Vermögen der Ehepartner als Einheit angesehen wird. Der überlebende Ehepartner kann dabei uneingeschränkt über das geerbte Vermögen verfügen. Im Ergebnis werden die Kinder beim Versterben des ersten Elternteils von diesem ersten Erbgang ausgenommen und sozusagen „enterbt“.

Grundsätzlich bestehen zwischen Erblassern und Erben bzw. Schenkern und Beschenkten steuerliche Freibeträge. Diese variieren je nach Verwandtschaftsgrad der Beteiligten zwischen EUR 20.000 und EUR 500.000 (sog. Steuerklassen). Hinweis: Diese Freibeträge sind alle 10 Jahre neu nutzbar.

Ehepartner haben grundsätzlich einen Freibetrag von EUR 500.000 untereinander. Jedes Elternteil hat gegenüber seinen Kindern einen Freibetrag von jeweils EUR 400.000. Insoweit hat die Familie Muster bei einem Todesfall die Möglichkeit Freibeträge von insgesamt EUR 900.000 zu nutzen.

Durch die Ausgestaltung des Berliner Testaments (zur Erinnerung: die Ehepartner beerben sich gegenseitig und das gemeinsame Kind ist der Schlusserbe) wird jedoch der Freibetrag des Erstversterbenden zu seinem Kind (EUR 400.000) nicht genutzt, da das Erbvermögen unmittelbar auf den überlebenden Ehepartner übergeht.

Darstellung der monetären Auswirkungen

Die steuerlichen Folgen des Berliner Testaments im Vergleich zur gesetzlichen Erbfolge stellen sich nunmehr wie folgt dar:

Im ersten Erbfall (Tod des Vaters) wird im Berliner Testament das dem Erblasser zuzuordnenden Vermögen von 50% des Gesamtvermögens (hier: 50% von EUR 800.000 = EUR 400.000) an die Mutter vererbt. Aufgrund des ausreichend hohen Freibetrags der Ehepartner untereinander von EUR 500.000 kommt es nicht zu einer Belastung mit Erbschaftsteuer. Das gemeinsame Kind erbt in diesem Erbgang nichts.

Wäre die gesetzliche Erbfolge einschlägig, würde das Erbvermögen von EUR 400.000 zu gleichen Teilen auf die Mutter und das Kind aufgeteilt. Auch in diesem Fall entstünde aufgrund der Freibeträge zunächst keine Erbschaftsteuer.

| Berliner Testament | Gesetzliche Erbfolge | |||

| 1. Erbfall | Mutter | Gemeinsames Kind | Mutter | Gemeinsames Kind |

| Erbvermögen | 400.000,00€ | – € | 200.000,00€ | 200.000,00€ |

| Freibetrag | 500.000,00€ | 400.000,00€ | 500.000,00€ | 400.000,00€ |

| Erbschaftssteuer | – € | – € | – € | – € |

Aufgrund des Berliner Testaments, hat die Mutter das gesamte Vermögen bei sich angehäuft. Tritt nun der finale Erbfall ein, geht das gesamte Erbvermögen (EUR 800.000) auf den Schlusserben – das gemeinsame Kind – über. Der Freibetrag beträgt zwischen der Mutter und dem Kind EUR 400.000, so dass sich eine Erbschaftsteuer von EUR 60.000 ergibt.

Wäre die gesetzliche Erbfolge anzuwenden, hätte das Kind bereits nach dem Tod des Vaters einen Anteil von 50% des vererbten Vermögens (EUR 200.000) erhalten, so dass die Mutter nur noch ein Gesamtvermögen von EUR 600.000 zu vererben hätte. Auch in diesem Fall reicht der gesetzliche Freibetrag von EUR 400.000 zwar nicht aus, jedoch beträgt die anfallende Erbschaftsteuer nur noch EUR 22.000.

| Berliner Testament | Gesetzliche Erbfolge | |

| 1. Erbfall | Gemeinsames Kind | Gemeinsames Kind |

| Erbvermögen | 800.000,00 € | 600.000,00 € |

| Freibetrag | 400.000,00 € | 400.000,00 € |

| Erbschaftssteuer | 60.000,00 € | 22.000,00 € |

Selbst diese vereinfacht dargestellte beispielhafte Berechnung zeigt, dass im Vergleich zur gesetzlichen Erbfolge, die Erbschaftsteuer durch das Ausnutzen von bestehenden Freibeträgen rund 2/3 geringer ist als im Fall des Berliner Testaments.

Auch diese Belastung kann durch die richtige Steuerplanung und entsprechenden Übertragungen zu Lebzeiten signifikant gemindert werden, sofern die bestehenden Freibeträge alle 10 Jahre genutzt werden.

Sprechen Sie uns gerne an, um Ihre aktuelle Situation festzustellen und steuerlich zu optimieren. Als zertifizierte Fachberater für Unternehmensnachfolge weisen wir entsprechendes Know-how und Erfahrung aus.

Selbstverständlich sind noch weitere, insbesondere rechtliche / fachanwaltliche Themen bei der Ausgestaltung von Testamenten zu beachten, bspw. Pflichtteils-, Freistellungs-, Wiederverheiratungs-, Öffnungsklauseln, Abfindungs- oder Vermächtnisregelungen.

Bildquelle: Adobe Stock DATEI-NR.: 296778285

Abonnieren Sie jetzt die GKK Steuernews und bleiben Sie informiert!

Lohnabrechnung 2026: Was Arbeitgeber jetzt wissen und beachten müssen!

Zum 01.01.2026 sind zahlreiche Änderungen im Lohnsteuer- und Sozialversicherungsrecht in Kraft getreten. Diese betreffen unmittelbar die Gestaltung von Arbeitsverhältnissen,...

Steuer-Update zum Jahreswechsel 2025/2026 – Das ändert sich!

Mit dem Jahreswechsel 2025/2026 sind mal wieder einige steuerliche Neuerungen in Kraft getreten. Viele davon sind politisch motiviert, sollen Investitionen anregen, Arbeit...

Wichtige Änderung & häufige Kostenfalle: Sozialversicherung bei Arbeitnehmergeschenken

Ein besonders wichtiger – und häufig unterschätzter – Punkt bei Geschenken an eigene Arbeitnehmer ist die Sozialversicherung. Viele Arbeitgeber gehen davon aus, dass ein...

Mehr Netto vom Brutto – 11 starke Möglichkeiten, Ihre Mitarbeiter clever zu entlasten

Die Zeiten sind nicht gerade einfach: Preise steigen, Fachkräfte sind schwer zu finden und wer gute Leute hat, möchte sie natürlich auch halten. Doch die Lösung muss nicht...

Typische Steuerfragen von Handwerksbetrieben

Wir wissen: Ihr habt genug um die Ohren mit euren Aufträgen, Kunden und Mitarbeitern. Steuerkram, Papierberge und das ewige Zusammenstellen aller Buchhaltungsunterlagen rauben...

3 typische Fehler im Handwerk – So zahlen Sie weniger Steuern und verdienen mehr

Sie arbeiten täglich auf Baustellen, in Werkstätten oder bei Kunden – oft bis an die Belastungsgrenze. Aber wenn es um Buchhaltung, Steuern und Planung geht, fehlt einfach die...